In lijn met een traditie van een aantal vroegere studies gemaakt door het HIVA over de kost van het niet belasten, werd in de zomer van 2014 een actualisering gemaakt van de omvang van het belasten maar vaak ook vaak van het niet belasten.1 Tegenover de vaststelling dat België voor ongeveer alle belastingvormen gekenmerkt wordt door een hoge belastingdruk, is het evenwel ook kampioen in het niet belasten via allerlei fiscale uitgaven en minderontvangsten in het algemene belastingstelsel. Dit geldt ook voor de belastingen op vermogen. Bij de regeringsonderhandelingen, die leidden tot Michel I, kwam plotseling een meerwaardebelasting of vermogenswinstbelasting ter sprake, wat al veel langer door onder meer de vakbonden was voorgesteld, in het kader van een shift in belasting van arbeid naar kapitaal. Wij onderzochten de wenselijkheid en mogelijkheid van dergelijke meerwaardebelasting, en raamden de omvang. 2

HOGE BELASTINGDRUK...

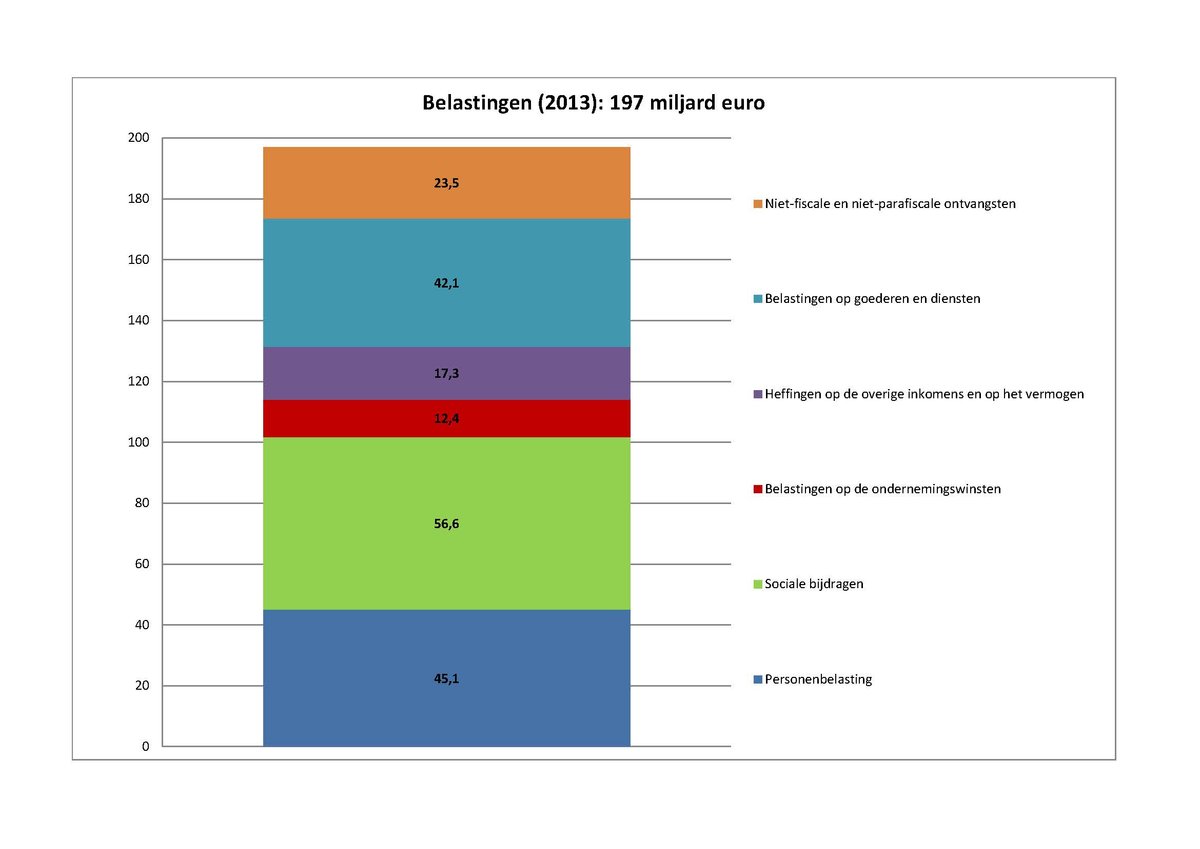

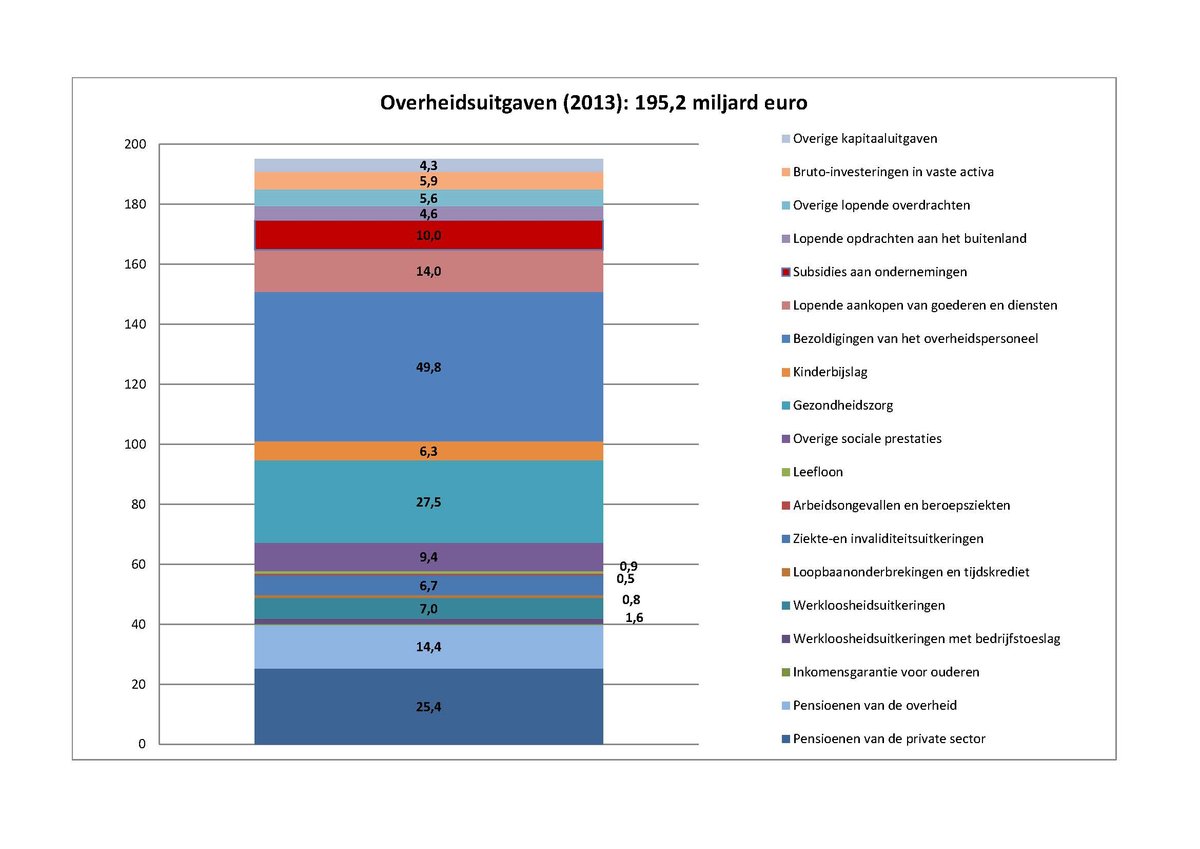

Anno 2013 is de welvaart gecreëerd in België goed voor een Bruto Binnenlands Product (BBP) van 382 miljard euro. Het overheidsbeslag van fiscale en parafiscale ontvangsten en overige ontvangsten is goed voor 197 miljard euro. De overheidsuitgaven zonder rentelast bedragen 195 miljard euro, waar bovenop nog eens 12,5 miljard euro rentelasten komen. Het zadelt ons op met een tekort van 10,5 miljard euro. De totale fiscale en parafiscale ontvangsten stegen tussen 1991 en 2013 van 41,3% naar 45,7% van het BBP. Dit overzicht kan elk jaar gevonden worden in het Jaarverslag van de Nationale Bank van België. Wij zetten het in Figuur 1 in grafiek als twee zuilen van de verzorgingsstaat. Ter vergelijking geven wij ook de omvang van de overheidsschuld anno 2013 weer, met name 388 miljard euro. De overheidsschuld is als een ‘banner’ die voortdurend in onze gedachten aanwezig zou moeten zijn als we nadenken over de wenselijkheid of mogelijkheid van besparingen of nieuwe belastingen. Wij geven deze macrocijfers om nadien de omvang van de vermogensbelasting te situeren. Het is ook een vergelijkingspunt voor elke belastinghervorming, dus ook voor de begrotingsplannen van de nieuwe regering Michel I.

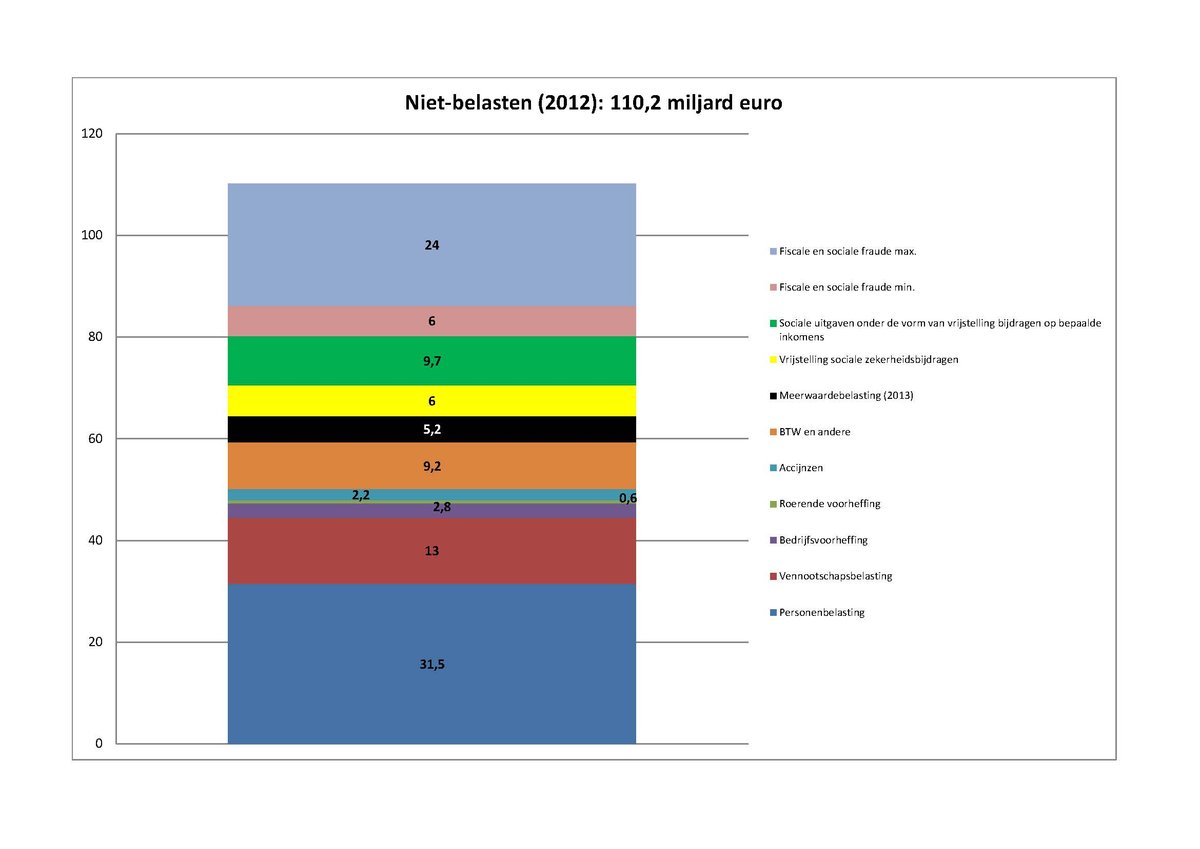

... TOCH BLIJVEN WE PARADIJS VAN NIET BELASTEN

België gaat over de ganse lijn gebukt onder een hoge belastingdruk. Maar tegelijk blijven wij een fiscaal paradijs van het niet belasten en stijgende fiscale uitgaven, deels ook voor het vermogen. Dat is de ‘derde’ zuil in Figuur 1. In De kost van fiscale en parafiscale uitgaven (Pacolet, J. & Strengs, T.) trokken wij reeds in 2011 aan de alarmbel door er op te wijzen dat over alle mogelijke vormen van fiscale uitgaven en ‘verminderingen en vrijstellingen die minderontvangsten voor de staat meebrachten’ België de jongste jaren (de cijfers liepen tot 2007) was uitgegroeid tot een waar fiscaal paradijs. Op alle mogelijke domeinen, met alle mogelijke argumenten, werd een gunstbehandeling gegund in de fiscaliteit (en ook in de parafiscaliteit, maar dit is minder gedocumenteerd). Dit is de jongste jaren, ondanks de precaire budgettaire situatie en nood aan budgettaire consolidatie, verder toegenomen. Sparen, vermogensvorming, vermogensinkomen, het kreeg daar vaak een prominente plaats in. Nu een goede drie jaar later, en met vier extra jaren in de statistiek, is de omvang van de totale minderontvangsten voor de Belgische overheid ongeveer constant gebleven op 60 miljard euro, maar de echte fiscale uitgaven zijn nog verder gestegen. Indien wij rekening houden met de notionele interest, die wel geen echte fiscale uitgave meer is maar de opvolger van een vroegere ‘echte’ fiscale uitgave (met name de coördinatiecentra), zijn de eigenlijke fiscale uitgaven gestegen van ongeveer 4% van het BBP naar 8% van het BBP tussen de jaren 1990 en vandaag. De totale minderontvangsten slaan op ongeveer 16% van het BBP. Het is de (voor de openbare financiën) ‘ondraaglijke lichtheid’ van de belasting voor sommigen. Wij hebben, zoals wij in het verleden ook deden, naast de fiscale uitgaven en minderontvangsten ook de sociale uitgaven (vermindering op de sociale bijdragen) en minderontvangsten die wij een paar jaar geleden raamden, toegevoegd, alsook hoge en lage ramingen van de omvang van sociale en fiscale fraude. Samen loopt dat op tot een massa van potentiële inkomsten van meer dan 100 miljard euro (inderdaad, sommige veelal internationale studies beweren dat er nog een groot volume aan ondergrondse economie in België aanwezig is, dat zou kunnen worden belast).

Figuur 1. Overzicht van de drie grote pijlers: belastingen, de fiscale uitgaven en overige minderontvangsten (“niet belasten”), overheidsuitgaven, België, in miljard euro, 2012-2013.

|  |

|

|  |

|

|  |

|

Bron. Eigen synthese data uit NBB (2013) en bijlagen Rijksmiddelenbegroting (2012).

Figuur 2a. Overzicht van de drie grote pijlers (belastingen, de fiscale uitgaven en overige minderontvangsten, overheidsuitgaven), overheidsschuld en begrotingsmaatregelen Regering Michel 1 (2015-2018), België, in miljard euro.

Bron. Begrotingstabel Regering Michel 1 (2015-2018), via http://www.kristofcalvo.be/archief/201410152223\\_begrotingstabel.pdf en http://www.ps.be/getattachment/7890d2d2-f693-4de9-a60c-5cf2aceed045/2014-10-16-schema-budgetaire-gouvernement-MR-NVA.pdf.aspx.

Figuur 2b. Fiscale uitgaven en totaal minderontvangsten, in percentage van het BBP, 1984-2011.

Bron. Eigen verwerking informatie Bijlagen Rijksmiddelenbegroting, zie Pacolet, J. , De Wispelaere, F. & Vanormelingen J. (2014).

Overheidsuitgaven en belastingen: cijfers 2013; niet-belasten: cijfers 2012 aangevuld met cijfers omtrent fiscale en sociale fraude (2007 en 2009) en meerwaardebelasting (2013).

Bron. Eigen synthese data uit NBB (2013) en bijlagen Rijksmiddelenbegroting (2012), De kost van fiscale en parafiscale uitgaven en ontwijking in België (Pacolet, J & Strengs, T., 2011) en De ontbrekende schakel. Een echte meerwaardebelasting voor België (Pacolet, J., De Wispelaere, F. & Vanormelingen, J., 2014)

OOK BELASTINGEN OP VERMOGEN REDELIJK HOOG

Belastingen op vermogen of vermogensinkomen kunnen onder verschillende vormen voorkomen. Een niet-limitatieve lijst:

▶ Inkomstenbelasting

▶ Vennootschapsbelasting

▶ Roerende voorheffing

▶ Onroerende voorheffing

▶ Registratierechten

▶ Schenkingsrechten

▶ Erfenisrechten

▶ Beurstaksen

▶ Vermogensbelasting

▶ Meerwaardebelasting

Deze belastingen zijn terug te vinden in drie grote categorieën van belastinginkomsten voor de Belgische overheden: belastingen op vermogensinkomsten, te vinden bij de directe belastingen onder voornamelijk de roerende en onroerende voorheffing, inkomen op vermogen en vermogenstransferten, voornamelijk de erfenis en schenkingsrechten en belastingen op vermogenstransacties, voornamelijk de registratierechten. Een eerste reeks van vermogensheffingen zijn anno 2012 goed voor 3,1 miljard euro. Deze vermogensheffingen zijn over de jongste twintig jaar quasi verdubbeld als % van het BBP. De vermogensinkomstenbelasting is te zoeken in de directe belastingen zelf via de roerende en onroerende voorheffing. Deze zijn samen goed voor 9 miljard euro. De derde categorie, vermogenstransactiebelastingen, is goed voor 3,8 miljard euro, vooral via registratierechten. Samen ongeveer 16 miljard euro of 4,4% van het BBP. Dit is 10% van de totale fiscale en parafiscale opbrengsten. In 2013 is dit gestegen tot 18,7 miljard euro of 4,9% van het BBP. In Figuur 3 illustreren wij dat dat % van belasting gestegen is.

Figuur 3. Opbrengst vermogensbelasting, vermogensinkomstenbelasting, belastingen op vermogenstransacties, in percentage van het BBP, België, evolutie 1995-2013.

Bron. Eigen verwerking data uit gedetailleerde nationale rekeningen-ESR 1995, Belgostat online (NBB).

Maar het niet belasten stelt zich eveneens in de belasting op vermogen. In Tabel 1 zetten wij de last van het belasten op vermogen af tegenover de kost (voor de begroting) van het niet belasten van ditzelfde vermogen. In die tabel nemen wij bij de belastingen ook de vennootschapsbelastingen mee, wat niet onterecht is omdat het soms ook omschreven wordt als een soort van ‘voorafbetaling’ op de belasting op het kapitaal. De totale vermogensbelastingen die wij in beeld hebben gebracht zijn 20 miljard euro. Maar daartegen staan een kleine 5 miljard euro niet belasten van allerlei vermogenscomponenten. Een aantal fiscale gunstregimes hebben wij pro memorie opgesomd en ook de omvang van de fiscale ontduiking en ontwijking is niet gekwantificeerd. In onze recente studie over de meerwaardebelasting hebben wij de ‘niet belasting’, omwille van het feit dat er geen meerwaardebelasting wordt geheven, geraamd in 2013 op 5,2 miljard euro. Wij voegen ze hier toe aan de ‘niet belasting’.

Tabel 1. De last van belasten en kost van niet belasten in België, in miljard euro, 2011 en 2013.

Bron. Update van tabel in Pacolet J. & Van De Putte I., 2000 op basis van De ontbrekende schakel. Een echte meerwaardebelasting voor België (Pacolet, J., De Wispelaere, F. & Vanormelingen, J., 2014).

De vennootschapsbelasting, zonder de roerende voorheffing, is goed voor 11,7 miljard euro (zie Tabel 1). Maar de fiscale uitgaven en overige minderontvangsten, met inbegrip van de notionele interest, is 17,9 miljard euro. Stel u voor hoeveel de ontvangsten in de vennootschapsbelasting hoger zou kunnen zijn, of het nominaal tarief lager, indien deze minderontvangsten niet zouden bestaan. Een punt ter overweging (maar die opmerking zouden wij moeten maken voor elke belastingcategorie - tegenover belastingen staan overheidsuitgaven) is dat de ondernemingen ook 10 miljard euro subsidies hebben gekregen, en dus per saldo weinig bijdragen aan de financiering van de rest van de overheidsopdrachten.

BEGROTINGSPLANNEN REGERING MICHEL I

Uiteraard kunnen zelfs langdurige regeringsonderhandelingen geen verregaande belastingshervormingen opleveren, zelfs al hebben zware bundels van studies uit de Gemengde commissie Kamer en Senaat voor de fiscale hervorming voldoende ideeën opgeleverd.3 Het wordt (voor Michel I) wat pijnlijker als wij op zoek moeten gaan naar concrete cijfers over hun begrotingsplannen, die in een moeilijk leesbare tabel enerzijds enkel te vinden is op de website van een Nederlandstalig oppositielid.4 Anderzijds is er ook een meer gedetailleerde begrotingstabel te vinden op de website van de Franstalige oppositie.5 Toch hebben wij de begrotingsmaatregelen even in het perspectief gezet van de huidige begrotingscijfers. Wij nemen uit de begrotingstabel van de Regeerverklaring de impact op kruissnelheid in 2018, dus begrotingsinspanningen die over de vier jaar worden uitgesmeerd. De begroting en de schuld zijn nog cijfers van 2013, en die zullen de komende vier jaar wel nog wat stijgen in nominale en/of reële termen, maar hier is het enkel te doen om de orde van grootte.

Wij zien dat bij Michel I effectief de besparingen (8,1 miljard euro) ongeveer het drievoud bedragen van de nieuwe inkomsten (2,8 miljard euro), en dat zij in vergelijking met de huidige begrotingscijfers respectievelijk 4,2% en 1,4% uitmaken. Het meest opvallende is dat van de fiscale uitgaven, toch ongeveer goed voor 30 miljard euro als wij de notionele intrest meenemen, er amper 400 miljoen euro wordt gesaneerd (ongeveer 1,3%) via de niet-indexering van de fiscale uitgaven en de BTW-harmonisatie (esthetische chirurgie, e-commerce, renovatie), terwijl juist in deze fiscale uitgaven tot de dag van vandaag nog een verdergaande wildgroei was opgetreden. Maar achter elke fiscale uitgave staat een drukkingsgroep van belanghebbenden. Aan dergelijke particuliere belangen wordt blijkbaar niet zo graag geraakt. De huidige regering zal verder tegen 2018 de fraude ook met nog eens 250 miljoen euro kunnen terugdringen, terwijl de ‘doorkijktaks’ 120 miljoen euro moet opleveren, hetgeen een begin moet zijn van de strijd tegen grote fiscale fraude en ontwijking. Als wij deze vermeden minderontvangsten of ‘niet belasten’ optellen, komen wij op een kleine 763 miljoen euro vermeden ‘niet belasten’ (of 0,7% van de 110 miljard euro ‘niet belasten’ die wij in beeld brengen).

De cijfers en de grafieken illustreren hoe de berg een muis heeft gebaard, zeker als het over de fiscale uitgaven gaat.6 Het kan dan ook niet verbazen dat fiscalisten als Michel Maus7 rondtwitteren dat dit ‘too little’ is of zoals Frans Vanistendael8 via opiniestukken in de krant uitroepen dat het ondenkbaar is dat er ‘nagenoeg niets aan ons belastingsysteem’ gewijzigd wordt in de komende vijf jaar. Een van de voorstellen die Vanistendael aanhaalt, waar dringend werk moet van gemaakt worden, is ‘meerwaarden belasten’.

Kern van onze studie De ontbrekende schakel (2014) gaat juist om de mogelijkheid en wenselijkheid van dergelijke meerwaarden te onderzoeken. Meerwaarden zijn denkbaar voor particulieren of voor vennootschappen, op roerend en onroerend goed, op het totale financiële vermogen of enkel op aandelen. In onze studie berekenden wij de theoretische opbrengst van een meerwaardebelasting op aandelen.

INVOERING MEERWAARDEBELASTING VOOR PARTICULIEREN

Wij hebben in Tabel 1 een raming ingevoerd van wat de meerwaardebelasting op aandelen zou kunnen opbrengen (5,2 miljard euro). In de besprekingen van de Gemengde Commissie Senaat en Kamer over de fiscale hervorming werd vanuit de Hoge Raad van Financiën de moeilijkheid gesignaleerd om een exacte raming te maken van een belasting op meerwaarden omdat er geen statistieken bestaan over de gerealiseerde meerwaarden. In het verleden maakten wij een raming van dergelijke opbrengsten door van de groei van het totaal nominaal vermogen het macro-economisch sparen af te trekken. Het leverde in de toen beschouwde periode een substantieel bedrag op aan meerwaarden en dus ook aan mogelijke belastingopbrengsten. Wij hadden toen roerend en onroerend vermogen samen genomen, zoals ook zou kunnen volgens sommige voorstanders van het verruimd inkomensbegrip als ideale basis voor een belasting naar draagkracht.

In onze nieuwe studie hebben wij veel minder ambitieus durven zijn, wetende dat om tal van goede of minder goede redenen zowel in eigen land als in het buitenland argumenten zullen worden gevonden om bepaalde componenten van het vermogen, en dus ook de meerwaarden, een gunstigere behandeling te geven. Wij vermoeden dat die argumenten niet zouden verdwijnen indien men akkoord zou geraken over de meerwaardebelasting. De waarde van de eigen woning, ongeveer 81% van het onroerend vermogen9, dat ongeveer de helft is van het totaal vermogen zal vermoedelijk uitgesloten worden, wat ook vaak het geval is in het buitenland. België staat anno 2013 voor 2.223 miljard euro bruto vermogen van de huishoudens, waarvan 1.138 miljard euro onroerend vermogen en 1.085 miljard euro roerend vermogen. Na aftrek van een totale schuld van 220 miljard euro blijft een netto vermogen over van 2.002 miljard. Van het financieel vermogen is 343 miljard euro belegd in deposito’s (waarvan 230 miljard euro op spaarboekjes), 88 miljard euro obligaties, 250 miljard euro aandelen (waarvan 62 miljard euro beursgenoteerd), 122 miljard euro in collectieve beleggingsfondsen en 270 miljard euro in verzekeringstechnische reserves. Op obligaties is via de obligatiefondsen een meerwaardebelasting ingevoerd. Het spaarboekje, of levensverzekeringen en pensioensparen, zullen niet zo snel hun gunstig fiscaal statuut verliezen. Zelfs de ICB’s hebben wij finaal niet weerhouden omdat zij in het verleden juist vehikels zijn geweest om belastingen te ontwijken. Blijven enkel de aandelen over: een goede 250 miljard van een totaal vermogen van 2.223 miljard euro. De verhoudingen herbevestigen dat men in dit ene segment niet alles volledig kan rechttrekken wat in de rest van de vermogensbelasting zou kunnen fout lopen.

Met deze oplijsting van het niet belasten bedoelen wij immers dat, om de fiscale hervormingen door te voeren, men niet noodzakelijk moet starten met een debat over meerwaarden, de ontbrekende schakel, maar dat er in de bestaande schakels ook heel wat recht te trekken valt.

In onze studie namen wij voor de berekening van de mogelijke opbrengst van een meerwaardebelasting twee hypothesen aan, met name dat de meerwaarde op het totale financiële vermogen wordt belast, en dat dit enkel op de meerwaarden op aandelen wordt geheven. In 2013 zou de meerwaarde op de totale financiële activa 35 miljard euro bedragen, en een belasting van 25% (het huidige tarief van de roerende voorheffing) zou 8,7 miljard euro extra inkomsten in theorie kunnen opleveren (2,3% van het BBP). De meerwaarden op aandelen bedroegen 20,7 miljard euro; een belasting van 25% zou daarop 5,2 miljard euro opleveren (1,36% van het BBP). Dit alles weliswaar onder de hypothese dat alle meerwaarden die zich aftekenen in de evolutie van de koersen van de vermogensactiva ook daadwerkelijk zouden worden gerealiseerd, quod non. In theorie zal dat ook schommelen van jaar tot jaar naargelang de koersevolutie van de aandelen. Figuur 5 illustreert dit. Ze toont aan dat de jongste decennia zelfs aanzienlijke minderontvangsten zullen kunnen betekenen. Vermoedelijk gaat men ook massaal niet verkopen als er minwaarden voorkomen. In de landen waar een meerwaardebelasting werkelijk wordt gehanteerd, varieert de opbrengst (die bovendien sterk kan schommelen) van 0,2% tot soms 1,4% en 1,6% van het BBP. Binnen deze vork situeert zich vermoedelijk de bijkomende opbrengst die men zou kunnen realiseren.

Figuur 5. Evolutie mogelijke opbrengst meerwaardebelasting op aandelen via roerende voorheffing (25%), België, 2000-2013, uitgedrukt in % van het BBP.

Bron. Eigen verwerking data uit gedetailleerde nationale rekeningen-ESR 1995, Belgostat online (NBB).

De meerwaarden worden meestal slechts belast bij de realisatie, waarover geen informatie beschikbaar is. Als referentie kan men dan de opbrengst nemen die men in het buitenland kan realiseren met bepaalde meerwaardebelastingen. Deze schommelen van 0,2% tot 1% van het BBP, wat zou neerkomen op een opbrengst voor België van 2013 van een kleine 0,8 tot 4 miljard euro. In die zin is de in Tabel 1 opgenomen 5,2 miljard euro eerder aan de hoge kant.

Bovendien herhalen wij in onze studie dat dergelijke bedragen steeds moeten worden afgezet met de andere elementen die men in België hanteert in de belasting op vermogen, vermogensinkomsten en vermogenstransacties. Een heikel punt zullen de periodes zijn waarin er minwaarden worden genoteerd.

De meerwaarden op onroerend vermogen, dat de NBB voor de eerste negen maanden van 2013 raamde op 19,9 miljard euro (en zelfs de meerwaarde op het financieel vermogen voor die periode van 13,8 miljard euro overtrof) laten wij buiten beschouwing om hier niet de discussie over de woonfiscaliteit te voeren.10 Men notere enkel dat meestal de eigen woning in andere landen is uitgesloten, maar ook dat dit louter theoretisch niet het geval hoeft te zijn. Vooralsnog hebben wij dat hier wel gedaan.

Op een vergelijkbare manier heeft de Hoge Raad van Financiën (HRF)11 op bijna hetzelfde moment in zijn studie over de ‘tax shifting’ ook een raming opgenomen van wat een meerwaardebelasting zou kunnen opbrengen. De Hoge Raad van Financiën vertrekt van een ruimer vermogensbegrip, om nadien een aantal vrijstellingen te veronderstellen om finaal ook, tegen het tarief van 25% roerende voorheffing, een mogelijke opbrengst te ramen van 4 miljard euro. Het sluit zowel qua rekenmethode als uiteindelijk het eindresultaat, goed aan bij onze berekeningen. Het aparte lage tarief van 25% dat zowel de Hoge Raad van Financiën als wijzelf hanteren wordt in de theorie soms verantwoord doordat deze meerwaarden wel bij het inkomen zouden mogen gerekend, maar dan wel gecorrigeerd voor inflatie. Enkel de reële meerwaarde zou bijkomend inkomen zijn. Hier voeren wij die correctie voor inflatie niet door, maar hanteren we een lager tarief dan de marginale aanslagvoet in de inkomensbelasting.

Tabel 2.Meerwaardebelasting is een progressieve belasting, mediaancijfers in euro per huishouden.

\* Percentage meerwaarde wordt berekend o.b.v. de verhouding tussen de gerealiseerde meerwaarde in het betreffende jaar en het uitstaande bedrag financieel vermogen het jaar voordien.

Bron. Eigen verwerking data uit gedetailleerde nationale rekeningen-ESR 1995, Belgostat online (NBB) en data uit excelbestand The Eurosystem Household Finance and Consumption Survey (ECB, 2013).

VERDELINGSEFFECTEN

Voor 2013 hebben wij de theoretische vermogensmeerwaarde ook toegepast op de verdeling van het vermogen naar inkomenskwintiel en de twee hoogste decielen (Tabel 2).12 De vermogenswaarden zijn nog van 2010. Het meerwaardepercentage is echter dit van 2013, met name 3,36% (2013 was een goed jaar voor de financiële markten). Tegen een gemiddeld rendement van 3,36% zou het mediaan vermogen in het hoogste deciel een meerwaarde realiseren van 10.339 euro. De belastingkost zou voor dat mediaan vermogen 2.585 euro bedragen, wat een verhoging in procentpunt van de belastingdruk op hun inkomen van 4,22% zou uitmaken. Maar bij minwaarden zou het omgekeerde kunnen gebeuren. Voor het mediaan inkomen in de twee laagste kwintielen, die amper een netto financieel vermogen hebben13, is ook de meerwaarde te verwaarlozen en stijgt hun belastingdruk met amper 0,09 en 0,46 procentpunt. Wij hebben deze berekening hier toegepast op het totale financiële vermogen, wat dus ruimer is dan het vermogen aangehouden onder de vorm van aandelen dat boven is besproken. Het verdelingsprofiel is vergelijkbaar. De omvang uiteraard niet.

ECHTE PROGRESSIVITEIT

In onze studie illustreren wij dat de meerwaardebelasting op financieel vermogen, aangezien het vooral zal vallen bij de hogere inkomens, per definitie een progressieve belasting is. Echt progressief is zij evenwel niet, aangezien de meerwaarde kan worden gelijkgesteld met het overige inkomen, en dus onderhevig zou kunnen zijn aan de progressieve belasting op het globale inkomen. Dat was bij de belastinghervorming van 1962 de bedoeling, met name de globalisering van alle inkomsten, en de belasting van dat inkomen tegen progressieve tarieven.14 Alleen heeft men toen de ontbrekende schakel niet weerhouden om ook de meerwaarden toe te voegen aan het inkomen. In 1984 is met de bevrijdende roerende voorheffing de ambitie van de globalisering opgegeven en stelde men zich tevreden om het roerend inkomen te belasten tegen een ‘bevrijdend’ tarief van 25%. Nadien heeft men dat tarief verder laten dalen om nu pas in 2013 opnieuw 25% te gebruiken. Drie decennia om opnieuw te landen waar men vertrokken was bij de introductie van de bevrijdende roerende voorheffing (Pacolet, De Wispelaere, Vanormelingen, 2014). Het is dat tarief dat wij toepassen op de vermogensinkomsten. In de theorie en in de buitenlandse stelsels komen wij argumenten tegen om deze duale tariefstructuur te aanvaarden. Echte progressiviteit zou echter de meerwaarden dus toevoegen aan het globale inkomen. Het illustreert de redelijkheid van onze aannames. Meer progressiviteit is evenwel perfect denkbaar. Zo verrast Paul De Grauwe in zijn jongste boek15 eenieder door voor een ‘progressieve’ vermogensbelasting te pleiten, met stijgende tarieven naarmate het vermogen groter wordt. Zo progressief is de door ons en de Hoge Raad van Financiën gehanteerde ‘flat rate’ van 25% allesbehalve.

CONCLUSIES

Een meerwaardebelasting bestaat in tal van landen. De belasting op meerwaarden heeft een gezonde theoretische basis in het zoeken naar een efficiënte belasting met een brede basis en een belasting naar draagkracht. Het is in veel gevallen een instrument geweest om te vermijden dat belasting wordt vermeden door omzetten van courante inkomsten in meerwaarden. Maar dat kan ook op andere manieren vermeden worden. Het is in alle geval ook een belasting die de hoogste inkomens en vermogens het zwaarst treft zodat zij misschien niet zozeer de hoge opbrengsten zal verzekeren, maar wel de progressiviteit zal verbeteren.

De belasting op meerwaarden wordt in ons land al herhaaldelijk gesignaleerd als de ontbrekende schakel in een rechtvaardig belastingstelsel. Onder bepaalde vormen bestaan er reeds elementen van in België, bijvoorbeeld de invoering van een roerende voorheffing op de obligatiefondsen en meer recent ook het optrekken van de belasting op liquidatieboni voor vennootschappen. Onze eigen berekeningen leveren voor 2013 een theoretische opbrengst op van 5,2 miljard euro; de Hoge Raad van Financiën komt op een theoretische raming van 4 miljard euro. In het buitenland schommelt de werkelijke opbrengst van 0,2% tot soms 1,4% en 1,6% van het BBP.

Het is evenwel geen garantie voor meer belastingopbrengsten, onder meer doordat in het buitenland er tal van uitzonderingen, vrijstellingen en aparte verlaagde tarieven worden gehanteerd en waarvoor in België vaak ook al aparte regimes bestaan. De belasting op meerwaarden zal dan ook bij de invoering moeten worden afgewogen met alle vormen van belasting op vermogen, vermogensinkomsten, vermogensoverdrachten, vrijstellingen en fiscale uitgaven die men daaromtrent geïnstalleerd heeft. Misschien kan het herroepen van al deze voordelen ook al meer opbrengen dan de nieuwe belasting ooit zou kunnen opbrengen.

De (her)invoering kan enkel een ontbrekende schakel zijn in een ruimere fiscale hervorming waarin verschuivingen in de volledige belastingmix, en de mix van fiscale uitgaven en vrijstellingen, worden bekeken. De hierboven gebruikte opsomming illustreert ook de complexiteit van een veelvoud van belasten en niet belasten, zodat elke hervorming hopelijk ook een vereenvoudiging met zich zal meebrengen.

Een meerwaardebelasting is vanuit theoretisch oogpunt verantwoord omdat meerwaarden, bij realisatie, intrinsiek deel uitmaken van het inkomen dat men dat jaar heeft. Ze worden in tal van landen effectief ook belast. Zowel de discussies in de Gemengde Commissie Kamer en Senaat over de fiscale hervorming, als het rapport van de Hoge Raad van Financiën illustreren dat het voor sommigen wenselijk, en ook denkbaar, is. Of het werkbaar is, wordt geïllustreerd door het feit dat het in tal van andere landen wel deel uitmaakt van het belastingstelsel. Daarom noemen wij het ‘de ontbrekende schakel’.

De discussies die via de pers konden worden gevolgd over de regeringsvorming van Michel I lieten uitschijnen dat de CD&V vragende partij was om één of andere vorm van meerwaardebelasting of vermogenswinstbelasting in te voeren. Dit is uiteindelijk niet gebeurd. De standpunten blijven toenemen dat één of andere vorm van meerwaardebelasting deel moet uitmaken van een grondige fiscale hervorming. De oppositie vatte alvast de koe bij de horens en diende op 6 oktober 2014 een voorstel in omtrent een meerwaardebelasting.16 Het is alsof zij de ontbrekende schakel wil leveren die ontbrak in het Regeerakkoord. Onze berekeningen en deze van de Hoge Raad van Financiën tonen aan dat de bijdrage aanzienlijk kan zijn. De talrijke standpunten van fiscalisten en economisten, alsook de internationale evidentie tonen aan dat het niet alleen wenselijk maar ook mogelijk is. Het debat blijft dus open. Meer nog, het thema is eindelijk breed bespreekbaar geworden. Wordt vermoedelijk en hopelijk vervolgd.

Jozef Pacolet, Frederic De Wispelaere en Joris Vanormelingen

De auteurs zijn respectievelijk hoofd onderzoeksgroep, senior onderzoeker en junior onderzoeker in de onderzoeksgroep Verzorgingsstaat en Wonen van HIVA-KU Leuven.

Noten

1/ Pacolet, J. , De Wispelaere, F. & Vanormelingen J. (2014), De ontbrekende schakel: Een echte meerwaardebelasting voor België, HIVA-K.U.Leuven, Leuven.

Pacolet, J., De Wispelaere, F., Vanormelingen J. (2014), De ontbrekende schakel: Een echte meerwaardebelasting voor België, Synthese, HIVA-KU Leuven, Leuven.

Pacolet, J., De Wispelaere, F., Vanormelingen J. (2014), Le chaînon manquant: un veritable impôt sur les plus-values en Belgique, Résumé, HIVA-KU Leuven, Leuven.

Wij danken het ACV voor de mogelijkheid die zij ons gunde om binnen hun Mecenaatkrediet van de Nationale Bank van België hier onderzoek over te doen. Wij danken in het bijzonder Chris Serroyen en Koen Meesters van de studiedienst van het ACV om dit thema te prioritiseren, in het kader van een rechtvaardige fiscaliteit. De studies zijn downloadbaar op de website van het HIVA.

2/ Titel naar de roman van Milan Kundera, L’Insoutenable Légèreté de l’être, Gallimard, 1984.

3/ Belgische Kamer van Volksvertegenwoordigers en Senaat (24 februari 2014), De fiscale hervorming. Verslag namens de Gemengde Parlementaire Commissie belast met de fiscale hervorming uitgebracht door de heren Rik Daems (S), Daniël Bacquelaine (K), Dirk Van der Maelen (K) en mevrouw Vanessa Matz (S).

4/ Met name Kristof Calvo. Begrotingstabel Regeerakkoord Michel I, te vinden op http://www.kristofcalvo.be/archief/201410152223\_begrotingstabel.pdf.

5/ Met name de studiedienst van PS, l’Institut Emile Vandervelde (IEV). Schéma budgétaire du gouvernement MR-NVA, te vinden op http://www.ps.be/getattachment/7890d2d2-f693-4de9-a60c-5cf2aceed045/2014-10-16-schema-budgetaire-gouvernement-MR-NVA.pdf.aspx.

6/ Het beeld zou verder moeten worden vervolledigd met de impact van de begrotingsmaatregelen in de regionale regeringen.

7/ Maus, M. (8/10/2014). Tax shift far too little [Twitter update]. Geraadpleegd via https://twitter.com/MausMichel/status/519747323073527809.

8/ België, een fiscale dinosaurus. (27/10/2014). De Standaard, pp. 38-39.

9/ Hoge Raad van Financiën – Afdeling ‘Fiscaliteit en Parafiscaliteit’ (2014), Een tax shifting ten voordele van arbeid en bredere belastinggrondslagen. Scenario’s voor een globale en significante belastinghervorming, augustus 2014, 229 p.

10/ Zie G. Goeyvaerts, M. Haffner, K. Heylen, K. Van den broeck, F. Vastmans, S. Winters & E. Buyst (2014), Onderzoek naar de woonfiscaliteit in Vlaanderen, Deel 5. Samenvatting, CES – KU Leuven).

11/ Hoge Raad van Financiën – Afdeling ‘Fiscaliteit en Parafiscaliteit’ (2014), Een tax shifting ten voordele van arbeid en bredere belastinggrondslagen. Scenario’s voor een globale en significante belastinghervorming, augustus 2014, 229 p.

12/ Een kwintiel is de verdeling van de beschouwde groep in vijf gelijke delen, die elk dus 20% uitmaken van het totaal aantal personen, gerangschikt van laag naar hoog. Een deciel is de verdeling in tien gelijke groepen die elk 10 % uitmaken.

13/ Wij nemen in elk kwintiel hetzelfde opbrengstpercentage. In werkelijkheid zullen de grote vermogens vermoedelijk ook professioneler beleggen en een hogere meerwaardepercentage realiseren. De progressiviteit is hier dus mogelijks onderschat.

14/ Pacolet J. & Van De Putte I. (2000), De kost van niet-belasten, HIVA-K.U.Leuven, Leuven, 266 p.

15/ De Grauwe,P. (2014). De limieten van de markt. De slinger tussen overheid en kapitalisme. Tielt: Uitgeverij Lannoo nv.

16/ Belgische Kamer van Volksvertegenwoordigers, buitengewone zitting 2014(6/10/2014). Wetsvoorstel houdende een verschuiving van de belastingdruk, teneinde de inkomsten uit arbeid minder en die uit kapitaal méér te belasten (ingediend door de heren Ahmed Laaouej, Peter Vanvelthoven, Stéphane Crusnière, Dirk Van der Maelen, Alain Mathot en Frédéric Daerden).

meerwaardebelasting - belastingstelsel - vermogensbelasting